贷款规模重现上升,金融科技公司三季报透露哪些变化

- 房产

- 2024-12-10 18:21:03

- 30

尽管仍有部分企业处于净利润同比下滑状态,但三季度促成贷款规模出现环比升高。而随着此前降速控险作用的显现,资产质量亦出现好转

沉寂已久的助贷市场,在三季度迎来转变。

近日,包括陆金所控股(NYSE:LU)、奇富科技(NASDAQ:QFIN)、乐信(NASDAQ:LX)、信也科技(NYSE:FINV)、小赢科技(NYSE:XYF)、嘉银科技(NASDAQ:JFIN)在内的六家美股上市金融科技公司,相继披露2024年三季度未经审计财务业绩。

从各家的经营数据来看,尽管仍有部分企业处于净利润同比下滑的状态,但从贷款规模来看,多数企业一改此前收缩态势,三季度促成贷款规模出现环比升高。而随着此前降速控险作用的显现,资产质量亦出现好转。

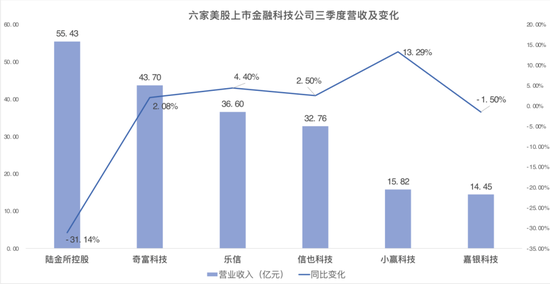

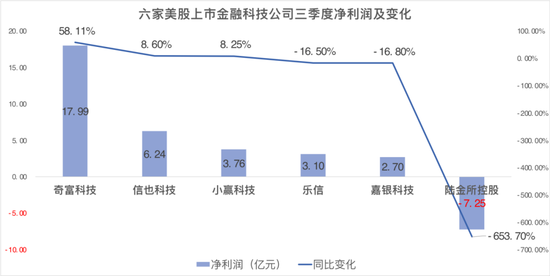

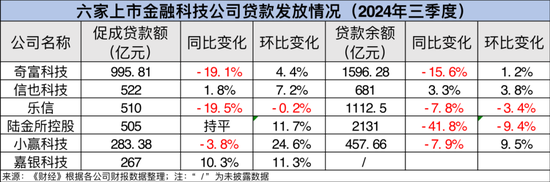

具体而言,在六家美股上市金融科技公司中,半数企业营收及净利润实现同比“双增”。从三季度促成贷款规模来看,仅一家环比收缩,其余五家均环比上升。此外,六家金融科技公司M3+(90天以上)贷款逾期率较上一季度有所下降或企稳。

与此同时,今年三季度,海外业务等被视作新增长点的领域,亦有了新进展。

业绩整体改善,三家增收增利

在业绩方面,六家美股上市金融科技公司整体有所改善。

营收前三依旧是陆金所控股、奇富科技和乐信,分别实现营收55.43亿元、43.70亿元和36.60亿元;净利润方面,位居前三的则是奇富科技、信也科技和小赢科技,分别为17.99亿元、6.24亿元和3.76亿元。

在此之中,奇富科技、信也科技和小赢科技的营收及净利润均在三季度同比上升。其中小赢科技营收涨幅最高,三季度同比增长13.29%;而奇富科技则是净利润涨幅最高,三季度同比增长58.11%。

奇富科技首席执行官兼董事吴海生在财报中表示,本季度,得益于风险改善及资金成本下降,奇富科技净抽佣率持续改善。持续经营业务中,不承担信贷风险的放款量占总放款规模近55%。三季度,凭借更加高效多元的获客渠道,单位获客成本进一步降低。同时,在总体资金环境趋于宽松的背景下,奇富科技持续深化与金融机构的合作,整体资金成本进一步下降,再创历史新低。

“业绩改善的一部分原因可能来自利差的变大,即融资成本的下降。目前银行贷款市场‘卷’得厉害,所以在银行与金融科技公司的合作过程中,利率也在下降。”江苏微金创联信息科技有限公司董事长嵇少峰指出。

业绩有升亦有降,与之相对,陆金所控股、嘉银科技两家公司的营收及净利润在三季度同比“双降”。

其中,自去年以来持续进行业务转型的陆金所控股,三季度营收同比下滑31.14%至55.42亿元;净利润亏损7.25亿元。嘉银金科营收同比下滑1.50%至14.45亿元;净利润则同比下滑16.8%至2.7亿元。

此外,乐信尚未扭转“增收不增利”的态势。三季度实现营收36.6亿元,同比增长4.4%;实现净利润3.1亿元,同比下滑16.50%。不过,与上一季度对比,乐信净利润明显改善,三季度环比增幅达36.7%。

乐信相关负责人表示,得益于持续的风险及数据底层能力建设,新增资产质量逐季改善、大盘资产结构更优质健康,各项风险指标全面向好,资金成本下降。据悉,乐信三季度资金成本再创历史新低,环比二季度下降98个BP(基点)。

资产风险企稳,贷款规模重现扩张

金融科技公司业绩普遍改善,各家M3+(90天以上)贷款逾期率则一改此前上升趋势,大部分在三季度出现环比下降。

具体而言,乐信与上一季度持平,其余五家均较上一季度出现不同程度下降。其中,小赢科技三季度M3+贷款逾期率环比降幅最为明显,下降1.16个百分点至3.22%。

伴随资产质量的企稳,部分公司的“战线”不似此前一般收紧。

就三季度促成贷款额而言,六家美股上市金融科技公司中,五家均出现环比提升。三家增幅在10%以上,分别是小赢科技、陆金所控股以及嘉银金科,其中小赢科技环比增幅达24.6%。

据小赢科技相关负责人介绍,今年三季度,国家出台一系列政策,稳定市场,改善流动性,提升消费信心。三季度宏观经济整体向好,小微企业的获得感正在提升。在此背景下,小赢科技聚焦个体工商户、小微企业主、乡村创业者等群体,提供金融服务。

“经过一段时间的控险降速,助贷机构风险状况有所缓和,同时银行的投放力度未减,所以部分机构启动投放。但是此种增量的投放也是阶段性的,因为就当前宏观环境而言,市场整体趋势不足以支持机构进一步大规模扩张,同时,来自长尾客群的风险仍在暴露过程中。”嵇少峰表示。

招联首席研究员、复旦大学金融研究院兼职研究员董希淼亦对逆势扩张持谨慎态度,“目前一些消费金融公司对相关业务也进行了主动收缩。”

乐信是六家金融科技公司中,唯一一家在三季度促成贷款额环比收缩的公司,交易额510亿元,同比下滑19.5%,环比微降0.2%,这延续了乐信此前审慎经营的策略。

“过去一年,我们审慎经营,持续加强风险底层能力建设、聚焦优质客群、推进公司精细化运营能力提升,取得明显进展。公司大盘资产更加健康,结构也更加向好,风险迎来拐点,资产盈利性开始修复。”乐信CEO(首席执行官)肖文杰表示,未来将继续秉持审慎经营原则,继续加强风险管理,注重有质量的增长,加强消费场景投入,打造差异化的竞争优势。

态度同样较为审慎的还有奇富科技。吴海生在财报中指出,“尽管我们对近期出台的经济刺激政策感到鼓舞,但政策对于整体消费需求和消费行为的实际影响可能还需要一些时间才能显现。放眼未来,虽然我们的资产质量有所改善,用户活动也初步回升,但仍将继续审慎管理风险。”

另据财报披露,由于风险管理SaaS(软件运营服务)仅产生边际回报且其向上销售的潜力不大,奇富科技拟于2024年底前逐步终止该服务。截至9月30日,拟终止经营服务的在贷余额为319.01亿元。

截至三季度末,贷款余额前三的依旧是陆金所控股(2131亿元)、奇富科技(1596.28亿元)及乐信(1112.5亿元),同比均有所下降。

加速“出海”,

业务贡献度进一步提升

多名业内人士提到,金融科技公司运营效能的提升离不开科技对既有业务的巩固。

财报显示,三季度乐信研发投入1.49亿元,同比增长17.7%。风险方面,从去年底开始,乐信对风险体系进行全面升级,包括加强全生命周期风控管理体系、提升风险监控预警能力、开发策略机器人、升级智能反欺诈模型等,应对风险能力显著加强。

信也科技亦持续深耕反欺诈与风控技术,基于图谱算法技术、多角度视觉技术、声纹核身技术、文本嵌入挖掘技术等多项前沿科技,已在信贷科技全链条反欺诈中提出多项落地性强的创新性解决方案。

此外,科技创新助力机构轻资本转型。据悉,奇富科技通过ICE(“奇富借条”上开放平台的智能信贷引擎)中的大数据及云计算技术将借款人与金融机构进行匹配,并提供借款人的贷前调查报告。通过ICE撮合的贷款,奇富科技不承担本金风险。财报显示,奇富科技三季度转介服务费达7.63亿元,超过了去年同期的3倍,主要是由于通过ICE的贷款撮合规模的增加。三季度奇富科技通过ICE的贷款撮合规模296.35亿元。

在科技创新之外,被视作金融科技公司新业务增长点的海外业务贡献度日益提升,东南亚等新兴市场已经是热门出海目的地。

以较早布局海外业务的信也科技为例,三季度,该公司国际业务增长强劲,营收占比近20%,新增交易用户连续两季度超过国内市场。具体而言,实现营收6.4亿元,同比增长8.7%。交易额27亿元,同比增长22.7%。累计服务用户630万人。

与此同时,信也科技相关国际化业务在多元化经营和机构合作方面亦取得进展。例如获得由印尼金融服务监管局(OJK)监管的“多元金融牌照”(Multi-finance)。

加速布局海外业务的还有乐信。三季度,在墨西哥市场之外,乐信加大了对东南亚市场的投入和运营,季度内,印尼市场快速增长,交易用户环比增长31%,交易额环比增长18%。

在董希淼看来,对于部分金融科技公司来说,出海的确是不错的选择,但并非“不出海就出局”。是否出海需要根据企业自身的资源禀赋,以及海外市场的需求等决定,同时要考虑到海外国家在金融监管政策方面的风险,以及国别风险等。“科技能力的输出可视作金融科技企业出海的重要内容,但就业务模式而言,可能存在合规等方面的问题。”

“现在可能已经不是‘入局抢一杯羹’的时机了。头部机构布局海外至少有五年,新进机构对当地市场了解程度不高,同时,与当地监管的关系和互动,以及对当地法律环境的熟悉程度都不如先行出海企业。”嵇少峰指出,“但阶段性机会仍存。因为在国际市场,尤其是东南亚市场,助贷市场的总量不高,与国内仍有一定差距。”

有话要说...